大举扫货医药行业的高瓴资本又出手了。这次,高瓴包下了健康元近22亿元人民币的股份增发,用于帮助其“拓展呼吸吸入制剂的市场空间”。

健康元近期股价走势 来源:Wind

7月13日,健康元股价开盘即涨停,截至收盘报18.37元/股,15.4万手封单。值得注意的是,证监会刚刚做出了对健康元“内幕交易”大案36亿元顶格处罚,高瓴就花重金“撑腰”。

富豪们的“韭菜局”

6月24日晚,证监会一纸36亿元天价罚单,让沉寂5年的健康元股票幕后操作浮出水面。这其中涉及了健康元实控人、董事长朱保国,众安在线董事长欧亚平和腾讯创始人马化腾。

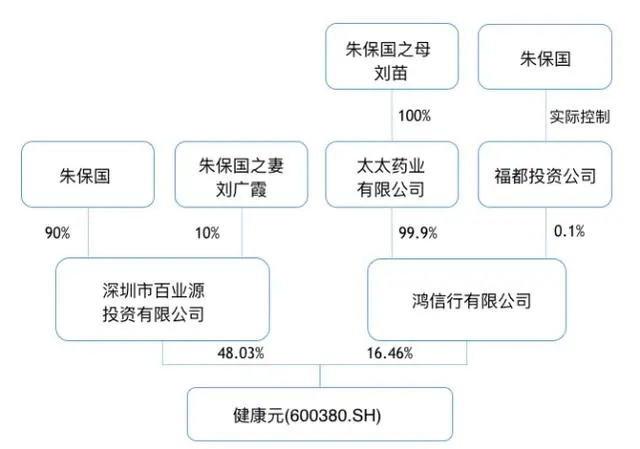

健康元股权结构 来源:公司公告

Wind信息显示,2015年4月前,深圳市百业源投资有限公司和鸿信行有限公司(境外法人)(下称鸿信行)一直是健康元的前两大股东。前者,朱保国持股90%,其妻刘广霞持股10%;而后者,在2015年4月前,由太太药业公司持股99.9%、福都投资公司持股0.1%,其中,福都投资实际控制人是朱保国,太太药业100%股份系朱保国母亲刘苗持有。

公告显示,早在2014年底,朱保国就准备减持鸿信行持有的健康元16.46%股份,并让时任董秘的邱庆丰咨询减持的有关政策和方式。

2015年2月,二级市场行情来临前夕,身为港深能源界、地产界企业家,百仕达控股控股股东,曾被马云、马化腾、马明哲联合推荐为众安保险董事长的欧亚平向朱保国表示,愿意帮他减持健康元股票。同时,朱保国还向马化腾表示希望腾讯入股健康,并获得马化腾同意。

2015年3月24日晚,众安保险融资成功酒会在香港举行,朱保国、欧亚平、马化腾、汪耀元悉数出席。“牛散”汪氏父女汪耀元、汪??借助这场酒会准确获得了健康元股票买卖的消息,3月16日起大举买入健康元。

2015年4月1日,欧亚平与朱保国敲定鸿信行减持的框架方案。4月2日,健康元停牌。4月4日,健康元公告称,公司第二大股东鸿信行易主,由妙枫有限公司和Advance Data Services Limited两家公司接盘,这两家香港公司的实控人正是欧亚平和马化腾。

知名买家接盘公告发布后,健康元股价一路飙升。根据证监会的调查卷宗,2015年3月14日、3月15日、3月25日,汪耀元与欧亚平均有通话记录。而汪氏父女从2015年3月16日开始就通过12个自然人账户和9个机构账户买入健康元,截至2015年4月1日共计买入8863.19万股,买入金额近10.09亿元,卖出1381.31万股,卖出金额1.85亿元。

最终,涉案账户在本案内幕信息敏感期内买入健康元获利高达9.06亿元。由于涉案金额巨大,证监会决定没收汪氏父女违法所得,并处以27.19亿元罚款,总计36亿余元。这也是A股市场历史上的的第二大罚单,仅次于证监会对“北八道集团操纵案”所作出的55亿元罚没款项的处罚。

为何着急减持?

即便朱保国从未向外界透露此次减持的原因,但查阅健康元历年财报后或可一探究竟。

曾以保健品“太太口服液”发家的健康元,2001年在上交所上市成为第一个保健品上市企业,曾入选上证380指数样本股,在资本市场颇受热捧。

1995年,中华鳖精事件爆发,揭开了国内保健品市场假冒伪劣产品的黑幕。受此影响,保健品行业进入了“冷静期”。也正是在这个时候,朱保国选择进军药业,公司的名称从“深圳太太保健食品有限公司”变更为“深圳太太药业有限公司”。

健康元2015-2019年营收增速 数据来源:公司公告

随着健康元的业务重心逐渐向医药偏移,业绩也出现了下滑趋势。中新经纬记者查阅健康元2015年至2018年年报发现,医药制造业的市场需求持续增长,但是其营收增速反而下降不少。2018年,健康元营业收入同比增长率降至3.94%,比同业低出13个百分点。直至2019年才有所回升。

此外2014年、2015年的股权变更公告显示,健康元的大股东百业源在一直反复进行所持股权的质押和解除,且质押比例越来越高。

2014年3月29日,百业源公司累计已质押4.38亿股,占健康元已发行总股本的28.34%。百业源持有健康元48.03%的股份,这意味着朱保国已把百业源持有的健康元股份59.05%进行了质押。

2014年4月8日,百业源公司累计已质押5.98亿股,占健康元已发行总股本的38.69%。

2015年3月28日,百业源公司累计已质押6.13亿股,占健康元已发行总股本的39.63%。朱保国质押百业源持有的健康元股份比例进一步攀升到82.56%。

有专业人士对《财经》分析指出,财务状况恶化,应当是彼时朱保国急于减持健康元的主要原因。

花重金布局吸入制剂市场

根据7月12日的定增预案显示,健康元拟发行股票不超过1.69亿股,发行价为12.83元/股,募资总额不超过21.73亿元,扣除发行费用后全额用于补充流动资金。本次定增完成后,高瓴资本将持有健康元8%股份,双方将在业务创新、市场销售、经营管理三个领域展开合作。

健康元表示,通过双方的战略合作,能够快速拓展呼吸吸入制剂的市场空间,加强研发创新能力和产业升级,实现公司成为呼吸吸入制剂龙头企业的战略目标,并成为具备国际竞争实力的制药企业集团。

据国盛证券统计,呼吸科领域全球市场约200亿美金,国内规模超300亿元人民币。2019年全球前100畅销药中,呼吸科制剂占5个,合计销售额超过117亿美金。但是目前国内知晓率较低,未来有望快速提升。

北京鼎臣管理咨询有限责任公司创始人史立臣在接受中新经纬客户端采访时表示,由于吸入制剂的研发、审批和生产壁垒较高,导致中国吸入制剂市场长期被外企占据,比如,阿斯利康、葛兰素史克、勃林格殷格翰、默沙东、诺华等。而国产份额不足30%,这一市场潜力巨大。

在健康元2019年年度股东大会上,公司董秘赵凤光表示,“公司2013年开始布局呼吸类制剂,接近‘八年抗战’,吸入制剂业务逐渐进入收获期,将加速吸入制剂的国产替代。”其还透露,重点产品布地奈德预计在2020年6月份以后上市。若是进展顺利,它或许会成为继正大天晴后的国内第二家仿制药。

“健康元深入布局吸入制剂,已有2个产品兑现,后续多个产品处于上市审批中,重磅品种布地奈德吸入混悬液(预计公司销售峰值超15亿元)有望在三季度上市,未来2年进入产品收获期。”天风证券分析师潘海洋说,我们对健康元呼吸板块的重点产品进行了市场空间测算,预计到2025年公司呼吸板块产品收入将超过50亿元,净利润有望超过12亿元,利润体量堪比目前的健康元。

“资本是趋利的,健康元的产品已经问世,同时这一市场潜力巨大,这足以成为高瓴入局的理由,至于商誉问题就显得不那么重要了。”史立臣对中新经纬客户端说。