2019年汽车进口超108万辆 供需降幅继续收窄

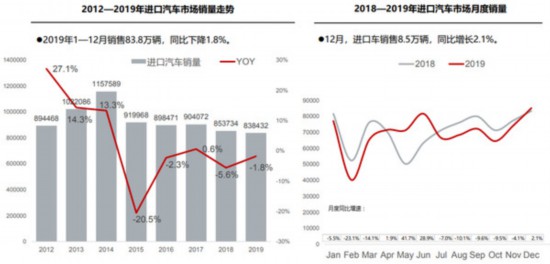

2019年,进口车市场延续供需双降局面,降幅继续收窄。1-12月,累计进口汽车108.6万辆,同比下降2.0%;销售进口车83.8万辆,同比下滑1.8%。平行进口方面,2019年共计进口汽车16.3万辆,同比增长16.8%。

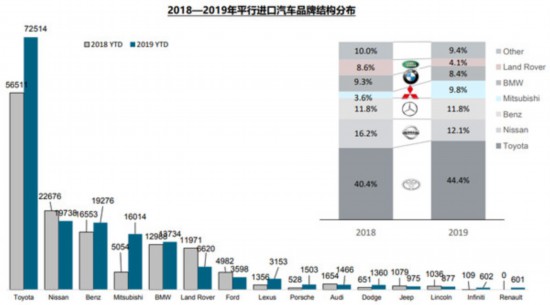

从品牌结构来看,分化趋势有所加剧。2019年,进口量前十品牌有一半实现增长,包括特斯拉、丰田、雷克萨斯、林肯、宝马。销售方面,第一集团品牌竞争格局较为稳定,前三名依次是雷克萨斯、宝马、奔驰。在平行进口车领域,丰田是份额最大品牌,2019年份额达44.4%;日产和奔驰位居二、三位。

2019年,进口车市场延续供需双降局面,降幅继续收窄。中国汽车流通协会近日发布数据显示,2019年12月,海关进口汽车10.2万辆,大幅增长24%;1-12月,累计进口汽车108.6万辆,同比下降2.0%。

受汽车市场整体下行及宏观经济影响,2019年进口车市场销售83.8万辆,同比下滑1.8%;12月,进口车销售8.5万辆,同比增长2.1%,扭转下降态势;环比增加14.6%。

值得注意的是,2019年12月行业库存深度为3个月,达到五年来新低,去库存效果愈发明显。其中,除JEEP品牌外,保时捷、宝马、奔驰、奥迪、捷豹、路虎、大众、雷克萨斯等品牌相比上月库存均有所减少。

平行进口方面,2019年共计进口汽车16.3万辆,同比增长16.8%;占进口总量的15%,同比提升2.4个百分点。12月当月,得益于此前较低基数,同比增幅达到79%,平行进口汽车11448辆。

从车型结构来看,2019年,进口乘用车下降2.3%,降幅继续收窄。其中轿车、SUV和MPV累计降幅分别为4.5%、0.7%和0.5%。12月,乘用车进口10.0万辆,同比增长24.1%,三大车型均大幅增长,MPV增长强势。

销售方面,进口车主要以轿车和SUV为主。2019年,轿车销售39.9万辆同比下滑8.1%,降幅扩大;SUV销售43.2万辆,同比增长8.6%,增幅继续提高;MPV销售7644辆,降幅达65.2%。

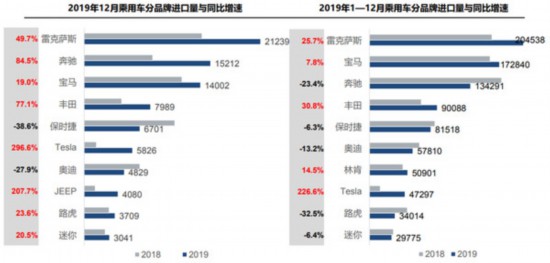

从品牌结构来看,分化趋势有所加剧。2019年,进口量前十品牌有一半实现增长,包括特斯拉、丰田、雷克萨斯、林肯、宝马。12月,进口量前十品牌中八成增长,仅保时捷、奥迪下滑;流通协会分析称,增长品牌中,特斯拉、Jeep由于新产品上市增长超过2倍,奔驰因同期基数低增幅为84.5%,丰田因为平行进口影响增长77.1%,雷克萨斯增长49.7%。

从2019年进口车终端销售情况来看,第一集团品牌竞争格局较为稳定,前三名依次是雷克萨斯、宝马、奔驰;第二集团中保时捷、奥迪、大众、路虎排在前列;JEEP、斯巴鲁品牌保持增长走势。

在平行进口车领域,丰田是份额最大品牌,2019年份额达44.4%;日产和奔驰位居二、三位。前六大品牌累计份额为90.6%,品牌结构变化明显,丰田和三菱占比分别提升4和6.2个百分点;其余品牌均下滑。

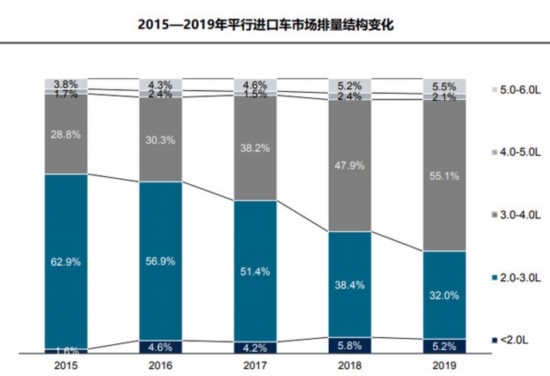

排量结构方面,小排量汽车正逐步扩大市场份额。2019年,3.0升以下排量份额为86.0%,比2018年全年下降2%,其中1.5-2.0升份额下降3.6%,2.5-3.0升份额下降2.3%;1.5升以下区间提升了2.7%,2.0-2.5升份额提升1.3%。

而平行进口车数据恰恰相反,2019年,3.0-4.0升排量区间提升明显,份额达到55.1%,抢占了部分2.0-3.0升区间,导致其份额相比2018全年下滑6.4%。5.0-6.0升区间的平行进口车份额略有增长,同比提升0.3%。(经济日报-中国经济网 记者陈梦宇)

(责编:胡挹工、李?P)